格隆汇:解析通威的周期穿越,正确的时间做正确的事

来源:格隆汇

作者:刘宗函

基业长青是大多数优秀企业的终极目标,但正如周期本身自有起落,想要打破经济规律的束缚,是一件极为困难的事情。

这一点在中国民营企业身上体现得淋漓尽致,不足5年的平均寿命已然说明了一切。这背后固然存在融资环境艰难、内部管理机制、产品服务落后等多方面的复杂原因,但更是经济周期作用带来的必然结果,不能紧抓时代发展潮流,并不断实现自我迭代革新的企业难以实现周期穿越。

与之相对的,恰恰有少数优秀企业能够打破民营企业寿命不长的魔咒,并在长期经营过程中不断焕发出新的活力。

通威股份在“不惑”之年交出的这份傲人业绩,正是对如何穿越周期一次新的注解。今年一季度,通威股份实现营业收入246.85亿元,同比增长132.49%;净利润51.94亿元,同比增长超过5倍。

历经四十年市场风云变幻,通威仍保持着旺盛的生命力,极为重要的一点在于其能够因时而变,极具前瞻性地把握住了光伏产业机会。

敏锐把握光伏时代机遇

能源,作为经济发展的基础动力,是当今世界各国最重要的战略资源。

近几年,在疫情反复、俄乌冲突激化的背景下,以传统化石能源为核心的能源供应体系链条遭到严峻考验,供应链危机对全球经济造成了持续冲击,能源安全问题直接摆在了世界各国面前。

穷则变,变则通,旧的能源体系中也孕育着新的能源体系的积极因素,并不断发酵。《巴黎协定》指明了碳减排的长期目标,主要大国纷纷响应,欧盟宣布将2030年可再生能源占比目标从32%提升到40%,拜登代表的美国政府则提出要实现100%清洁能源,2050年前实现净零排放。碳中和已成为全球共识,能源产业随即掀起了一场前所未有的变革。

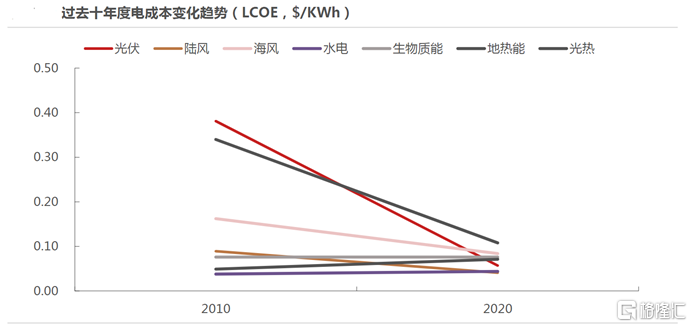

其中,光伏所具备的储量大、持续性强、转换效率高等诸多优势奠定了其在未来能源结构中的优先地位,尤其在近十年来,随着光伏技术的迅猛发展,发电成本下降超过9成以上,光伏发电自此进入平价上网时代,这使得光伏牢牢占据了新能源生产时代的绝对C位。

来源:IRENA,民生证券研究院

国际能源署(IEA)和国际可再生能源署(IRENA)可再生能源发展预期,一致认为到2050年可再生能源发电量占比将达90%。考虑到2018年这一数据还只有25%,增长空间很大,且风电、光伏将成为其中主力。庞大的下游终端需求使得光伏成为极少数能在未来十年持续保持20%以上增速的赛道,这也为整个产业链带来了历史性发展机遇。

作为少数具备灵敏商业触觉的玩家,通威的战略眼光比别人早了至少十年,2006年便通过永祥入局光伏,更在之后还结合自身优势,发展出了全球首创的“渔光一体”模式,解决了光伏终端应用场景问题,水上产出清洁能源,水下产出绿色水产,双主业实现协同发展,形成了差异化竞争,也让通威突破了成长瓶颈。

伴随着光伏业务从原本的周期性行业转型为成长性行业,对通威的理解还是要聚焦在光伏业务的具体发展上面。

“硅料+电池片”的双料冠军

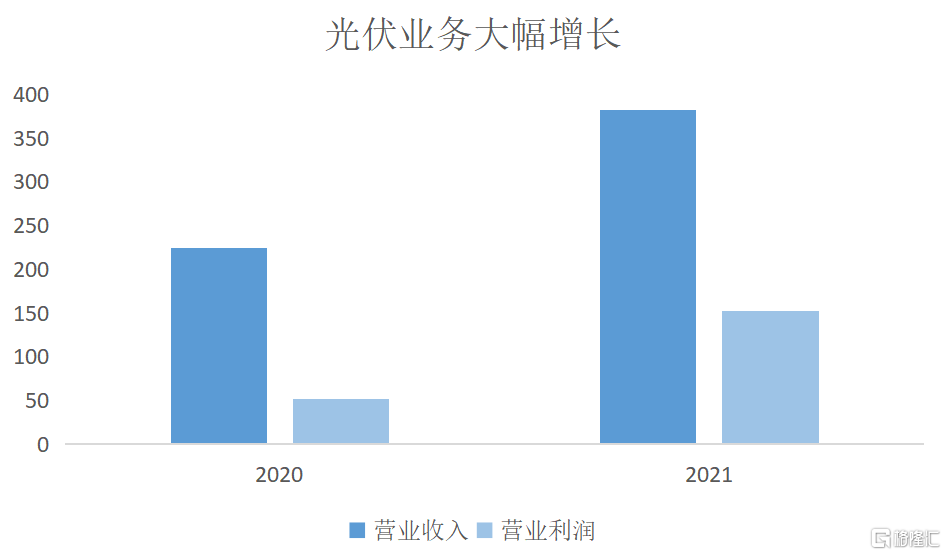

高成长性,是对通威光伏业务最好的注解。

2021年,通威的光伏业务营收381.84亿元,同比增长69.69%;同期营业利润为152亿元,同比增长191.30%,交出了一份历史最好成绩。

来源:choice

值得一提的是,光伏业务毛利率从去年的23.19%提升到了39.81%,主要得益于硅料业务利润率的大幅提升,这背后是下游装机量快速增长带来的上游材料紧供需格局,硅料价格全年易涨难跌。

熟悉光伏产业的投资者应该清楚,我国超过97%的硅料均来自改良西门子法生产的多晶硅,而多晶硅属于典型的资本密集型产业,投资期限长、投资额度高且回收期较长。

一般来说,多晶硅项目从立项到投产至少需要18个月,产能爬坡还需要3-6个月时间。此外,当下多晶硅项目动辄5-10万吨的规模,按照8-10亿元/万吨计,便是几十亿乃至上百亿级资本投入,对于新入局者和有心扩产的玩家而言,壁垒较高。

另外,目前下游需求持续高涨带动上游硅料订单激增。据悉,目前国内硅料企业2022年的硅料订单已经全部被预定完,预计当前紧张的硅料供需格局在年内难以有效改善。

截至2021年底,通威已拥有18万吨的高纯晶硅产能,叠加目前已投产和计划投产项目,2023年底公司多晶硅产能将提升至35万吨,规模优势将进一步提升。

当然,降本增效仍是光伏产业的主旋律,随着行业扩产进程加快,从更长期的视角看,硅料的供需格局终会得到解决,后续企业间比拼的将是成本。

通威经过十多年积累,以技术驱动成本降低,各项指标均领先同行。2021年,通威多晶硅单吨蒸汽消耗已同比下降55 %,综合电耗同比下降12%,规模与成本的双重优势使得通威稳稳地成为多晶硅赛道的领跑者。

通威的光伏业务另一个重要看点在于太阳能电池片。

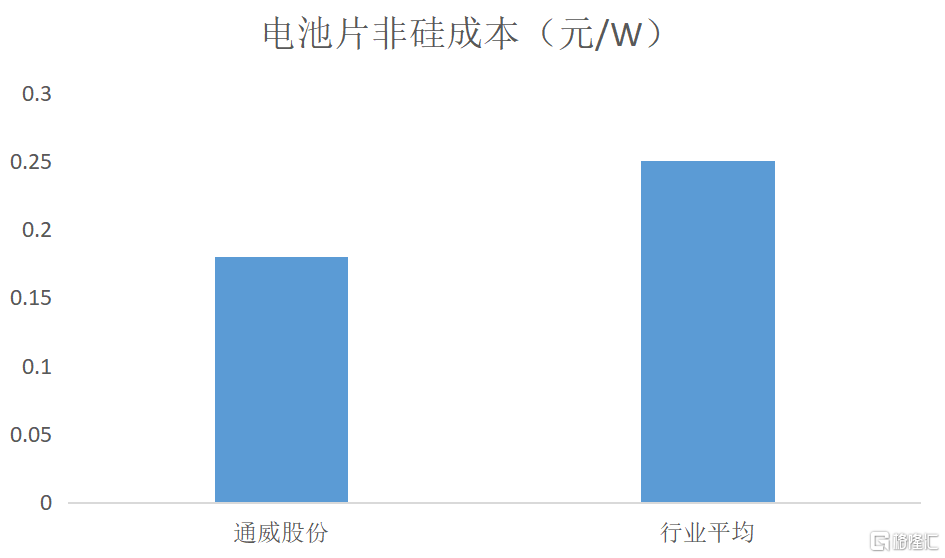

规模优势同样适用在这里。通威太阳能已连续6年成为全球规模最大、出货量最大的太阳能企业,光伏电池片2021年产量占全球市场份额15%。但不同于多晶硅,电池片竞争格局相对分散,过去一年电池片产能严重过剩,上游涨价进一步压缩了利润空间。

在这样的环境下,通威的成本优势也再度发挥作用。在非硅成本方面,凭借领先的技术优势和高产能利用率,通威2021年的非硅成本更是降低至0.18元/W,远低于行业平均的0.25元/W。

来源:CPIA,公司公告,川财证券

更为重要的是,太阳能电池片行业利润拐点已然出现。一方面,过往的低利润空间出清了部分产能,叠加下游装机需求持续提升有效改善了供需格局;另一方面,随着上游硅片紧张供需状态得以逐步缓解,进一步改善了电池片利润空间。

从更长期的视角来看,太阳能电池片技术正在经历重大转型升级,原有的PERC电池效率已经逼近理论上限,就目前的技术条件来看,以TOPCon和HJT为代表的新型电池片将会是未来行业竞争的重点。不同的技术路线各有优劣,路线之争的结果目前尚未可知,但通威已经先一步完成了TOPcon和HJT的量产工作,提前奠定自身在下一代电池片领域的先发优势。

同时位列多晶硅和太阳能电池片全球第一的通威,已然成为光伏产业无可置疑的巨头之一。

结语

横跨多晶硅与太阳能电池片两大光伏赛道的通威,拥有着对产业链更敏感的把握,两大环节业务所迸发的协同作用也是大部分同业者所不具备的优势,有助于平抑产业周期带来的业绩波动。

但这不意味着通威会无休止地扩张“边界”,相反通威对待上下游的扩张相当谨慎,正如通威创始人刘汉元所说,错位竞争才是最合适的格局。

目前,光伏行业的发展仍在快速成长期,多晶硅、硅片、电池片、组件等各个赛道单拎出来都足以孕育出千亿乃至万亿市值的公司,本就没有必要去“吃别人家的饭”。相反,与产业链各环节的优秀公司分工协作,提升行业运转效率,做大整体蛋糕,更符合现代商业规律下行业健康发展的良性状态。

遵循这个逻辑,通威未来仍会继续聚焦于多晶硅和太阳能电池片业务,在马太效应的作用下持续提升市场地位。

根据公司的远期规划,2024-2026年高纯晶硅和太阳能电池片产能规模将达到80-100万吨和130-150GW,而这一数字在2021年底分别仅为18万吨和45GW,4-5倍的规模提升空间足以表达一家行业巨头对于未来更高的希冀。